Roma,1 dicembre 2023

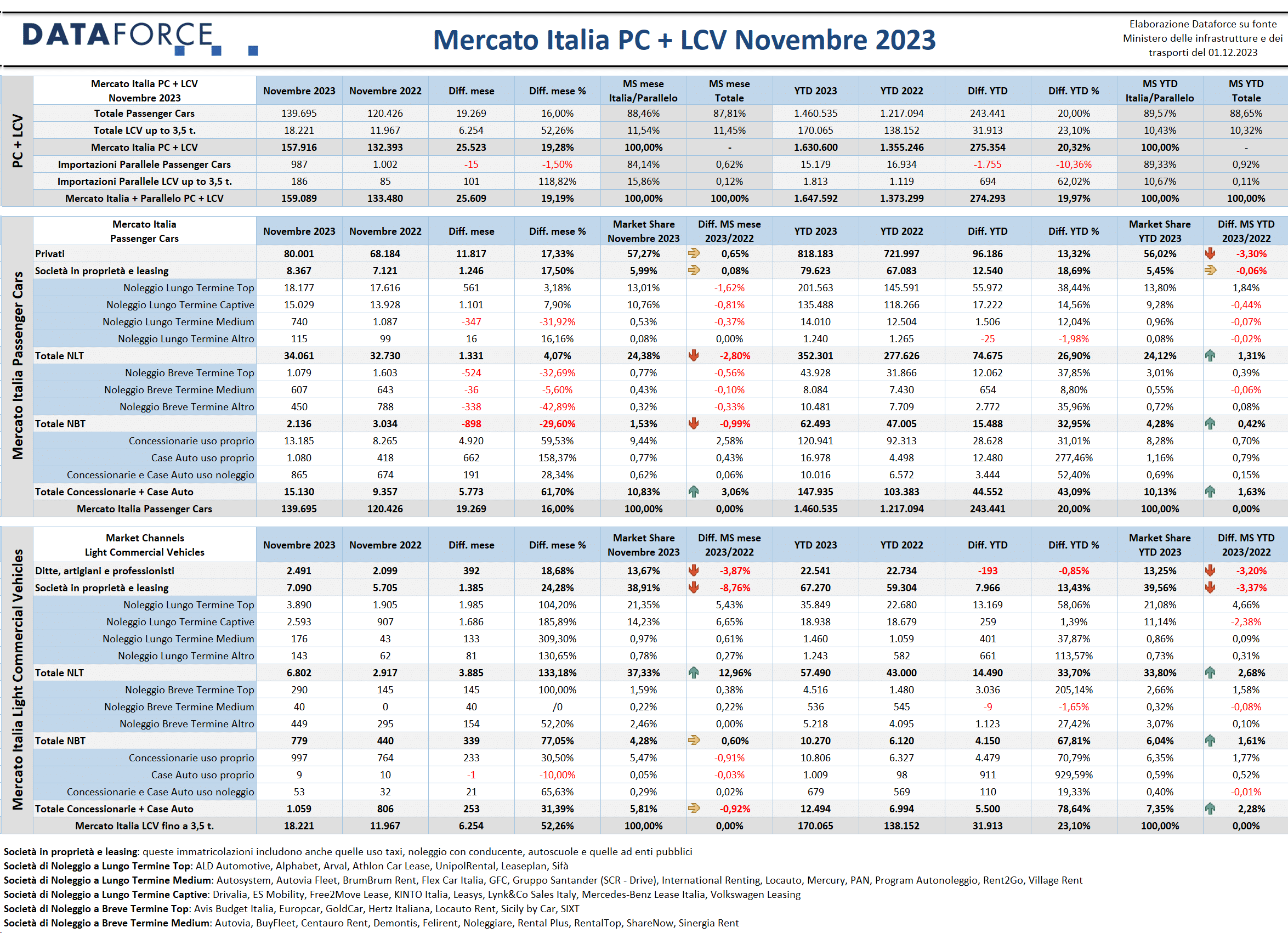

Un altro mese positivo per il mercato dell’auto in Italia: novembre si è chiuso con un rialzo delle immatricolazioni Passenger Cars del 16%. Ancora più vistosa la crescita del comparto Light Commercial Vehicles: +52%. Ma è sempre il canale delle auto-immatricolazioni nel comparto vetture a far segnare il saldo più elevato: +61,7%, mentre il +31,39% per gli LCV è sotto la crescita media del comparto a novembre. Il saldo di questo canale sfiora, a un mese dalla chiusura del 2023, le 150.000 passenger cars, con un incremento sullo scorso anno del 43%.

Buon andamento dei canali Privati e Società che acquistano direttamente: crescono entrambi a un tasso leggermente superiore alla media del mercato (poco più del 17%). È sicuramente un buon indicatore per misurare lo stato di salute del mercato: la ripresa nei confronti del periodo più difficile per l’economia del Paese sembra sempre più concreta, anche se non è così vigorosa come ci si augurava. Il consuntivo da gennaio a novembre è di 1,46 milioni di nuove immatricolazioni Passenger Cars. Rispetto al 2019, l’ultimo anno ante-Covid, mancano all’appello ancora quasi 320.000 targhe. Sarebbe necessaria una crescita più vigorosa del comparto dei privati: quest’anno siamo al +13,3%, a fronte di un incremento generale del 20%, dovuto sia all’impennata delle km zero sia alla buona performance del comparto del noleggio (lungo termine +26,9% e breve termine +33%). Un andamento positivo, però, soprattutto nella prima parte dell’anno e molto più rallentato nel secondo semestre. Il noleggio a lungo termine a novembre ha fatto segnare il segno più soltanto per 4 punti percentuali, mentre quello a breve termine ha chiuso il mese a -29,6%.

Nell’ambito dei veicoli commerciali leggeri, prosegue la rincorsa al consolidamento della crescita dei volumi nel secondo semestre: +29% luglio, +37,5% ad agosto, +42,7% a settembre, +42,4% a ottobre e addirittura +52% a novembre. Il saldo del cumulato annuale è di +23% perché sconta una prima parte dell’anno decisamente meno brillante. A guidare la ripresa sono i due canali del noleggio: il long rent a novembre è cresciuto addirittura del 133%, risultando vicinissimo al raggiungimento del traguardo di canale di distribuzione più importante del comparto LCV; lo short rent ha fatto invece segnare un quasi ugualmente brillante +77%. In crescita, ma sottotono rispetto agli altri canali, quello dei “privati” (cioè ditte individuali, artigiani e professionisti): +18,7%, e anche quello delle Società che acquisiscono la flotta in proprietà o leasing: +24,3%. Le auto-immatricolazioni, pur in risalita (+31,4% a novembre) non rappresentano un fenomeno così evidente come nel comparto Passenger Cars.

L’ultima release del forecast 2023 di Dataforce ipotizza per quest’anno una chiusura del mercato Passenger Cars a quota 1.585.000 immatricolazioni (+19,8%, per 262.000 targhe aggiuntive, oltre la metà delle quali ascrivibili al NLT e alle auto-immatricolazioni) e per i mezzi commerciali di 188.000 targhe (+23,9%, oltre 36.000 in più).

Clicca qui per leggere e scaricare il comunicato completo in pdf

“147.935 auto-immatricolazioni dall’inizio dell’anno fanno ragionevolmente pensare che sfonderemo quota 160.000 a fine dicembre”, commenta Laura Gobbini, Project Manager & Data Analyst di Dataforce Italia, “tornando ad avvicinarci pericolosamente ai volumi di km zero pre-pandemia. Pericolosamente, perché troppe auto-immatricolazioni portano a un effetto negativo sui valori residui che, combinato con la frenata sugli sconti da parte degli OEM, innescherebbe una spirale involutiva sui canoni di noleggio e ad un rallentamento della crescita dei volumi. Ma gli effetti negativi non finirebbero qui: se i quantitativi sempre più ingenti di auto-immatricolazioni fossero costituiti in larga parte da auto elettriche che trovassero rapidamente un acquirente finale privato o aziendale, il fenomeno costituirebbe una buona notizia. Ma non è questa la realtà: le informazioni in possesso di Dataforce dimostrano inequivocabilmente che su 8.481 elettriche immatricolate senza avere ancora un cliente finale, soltanto 750 hanno trovato un nuovo proprietario, 152 sono passate da un dealer all’altro e ben 7.213 sono ancora in stock. Infine, 631 sono state esportate proprio verso quei Paesi (Belgio, Germania, Svizzera, Danimarca e Francia) che hanno fatto da traino alla transizione elettrica ma che adesso, finiti gli incentivi anche da loro, cercano le offerte di fine stagione proprio da noi”.

MERCATO ITALIA – VETTURE

A novembre sono state targate 139.695 automobili nuove (19.269 in più rispetto allo stesso mese del 2022, con una crescita del 16%). Quasi identico, ma con volumi sempre scarsamente significativi, l’apporto delle importazioni parallele (987 unità, -1,5%). Tutti i canali di distribuzione sono in attivo, tranne quello del noleggio a breve termine che fa registrare un passivo pesante, con 2.136 nuove targhe contro le 3.034 di novembre 2022 (-29,6%). Il lungo termine conferma che la spinta dei primi mesi dell’anno si è ormai affievolita: 34.061 immatricolazioni, soltanto 1.331 in più dello stesso mese dello scorso anno (+4,07%). Per il NLT rimane comunque un’annata eccellente: da gennaio a novembre ha fatto registrare un incremento del 26,9% con oltre 350.000 immatricolazioni complessive.

Ma il dato di crescita più significativo di novembre è, ancora una volta, quello delle auto-immatricolazioni (+61,7%). Quasi un terzo dei volumi aggiuntivi di novembre è dovuto ad auto senza un effettivo utilizzatore finale. Bene, ma non benissimo, le vendite ai privati: +17,33%, con una crescita che è di poco superiore alla media del mercato. Ma questo canale non sembra dimostrare il vigore necessario per poter definire il mercato ormai fuori dalla crisi economica che l’attanaglia dall’epoca del Covid-19. Le buone notizie sul fronte dell’inflazione, scesa a novembre sui valori di due anni e mezzo fa, fanno ben sperare per una più decisa ripresa della fiducia degli italiani e quindi una maggior propensione all’acquisto di un’auto nuova nel 2024.

Nel cumulato annuo, i privati salgono del 13,32%, meno della media generale (+20%): però i volumi aggiuntivi rispetto al 2022 si sono comunque avvicinati molto alle 100.000 unità. È in positivo questo mese anche il trend delle immatricolazioni dirette delle Società: +17,5% (sul cumulato siamo al +18,69%).

In termini di market share, la discreta performance di novembre permette al canale dei privati di tornare a superare quota 57% (ma nel cumulato arriva a stento al 56%), il canale aziende è al 6% (5,45% negli 11 mesi), il noleggio a lungo termine risale al 24% (una quota identica nell’anno), il noleggio a breve, in un mese tradizionalmente scarso nell’inflottamento, supera di poco l’1,5% (4,28% nel cumulato 2023) e le auto-immatricolazioni sfiorano l’11% (10% da gennaio a novembre).

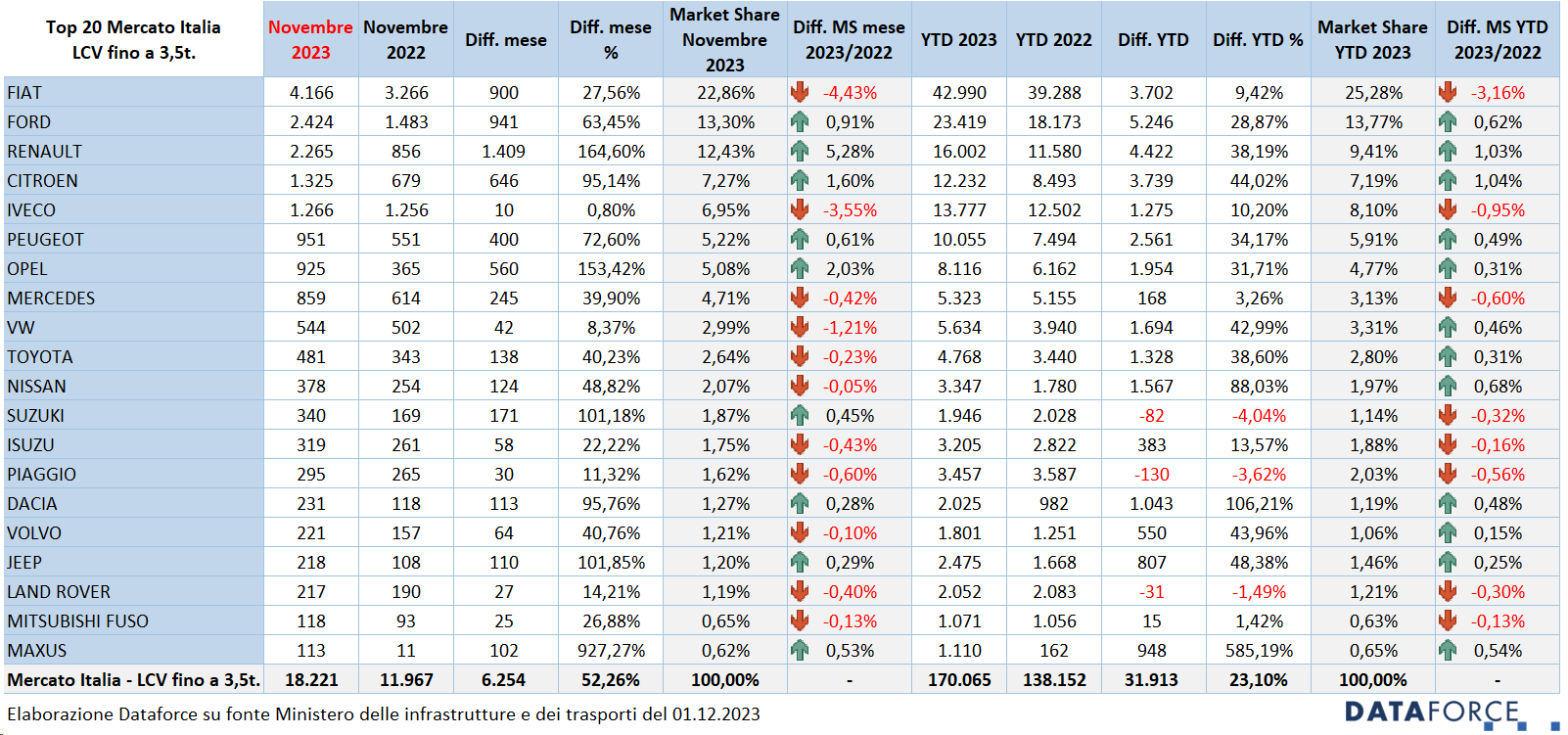

MERCATO ITALIA – VEICOLI COMMERCIALI LEGGERI

In ambito LCV, il mese di novembre conferma il trend del secondo semestre, con il noleggio che continua a essere protagonista, sfiorando con il lungo termine la leadership tra i canali. Il NLT ha targato 6.802 veicoli commerciali leggeri (+133,18%) con una quota di mercato che supera abbondantemente il 37%. Il canale delle Società che acquistano direttamente ha targato soltanto 288 LCV in più rispetto al long rent (raggiungendo nel mese una quota appena inferiore al 39%). il breve termine ha immatricolato 779 unità (+77,05%) e le case auto unitamente alle concessionarie hanno raggiunto le 1.059 nuove targhe (+31,39%). I “privati” (cioè le ditte, gli artigiani e i professionisti) hanno fatto segnare una performance meno positiva: 2.491 targhe (+18,68%).

A novembre il comparto dei veicoli commerciali leggeri ha totalizzato 18.221 immatricolazioni (+52,26%) e nel cumulato annuo ha superato le 170.000 unità complessive (+23,1%).

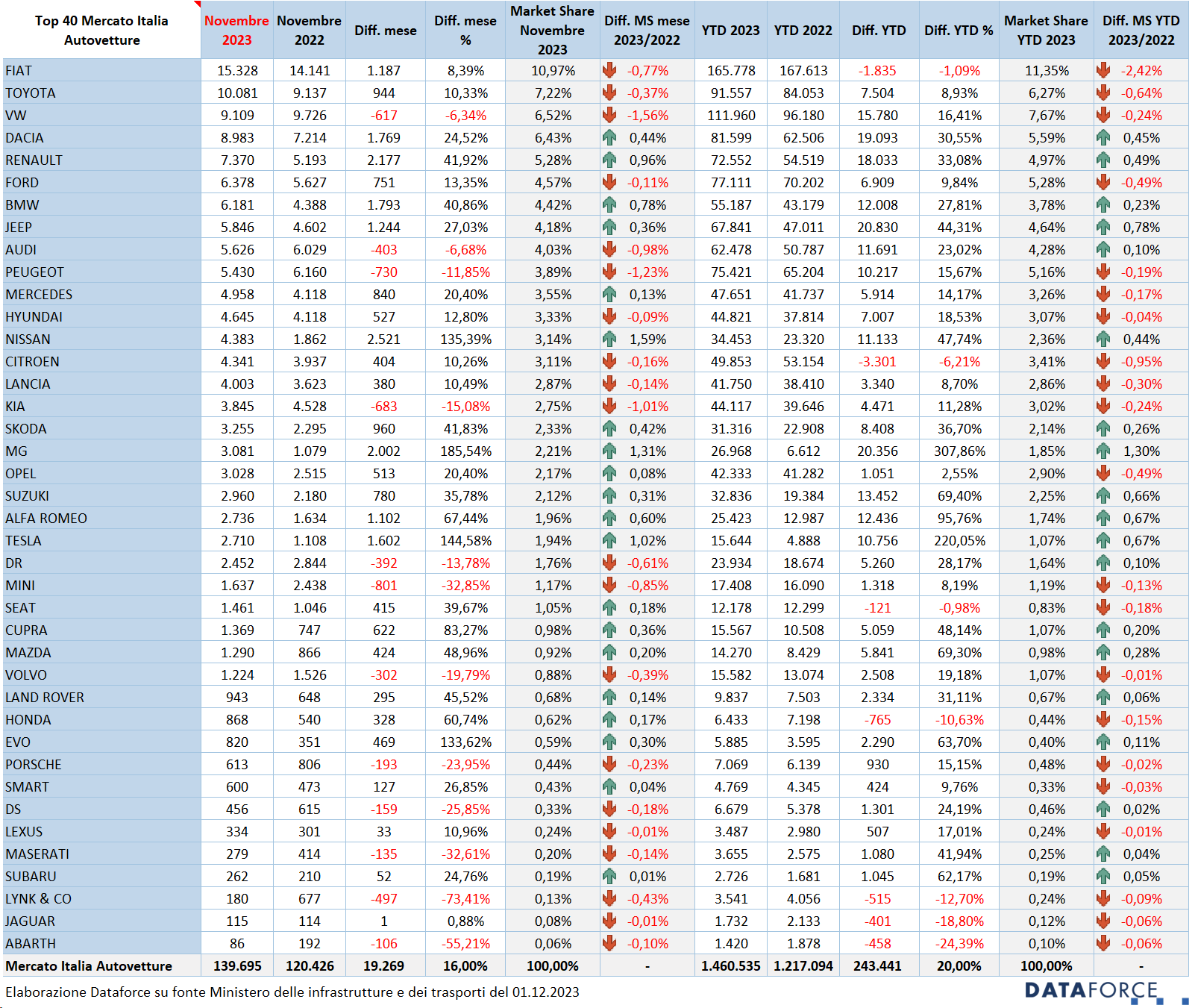

IL MERCATO PER MARCA

A novembre Fiat mantiene la prima posizione nella classifica delle marche più vendute: con 15.328 targhe fa segnare +8,39%. Al secondo posto della graduatoria mensile si piazza, come a ottobre, Toyota, che aumenta il divario con Volkswagen. La crescita del costruttore giapponese è del 10,33%, mentre Volkswagen fa registrare un calo del 6,34%. Quarta è sempre Dacia, che a novembre fa registrare un tasso di crescita del 24,52%, superiore alla media del mercato (che è di +16%). Ma meglio di Dacia fa Renault (+41,92%), che si piazza quinta e precede Ford (+13,35%). Settima BMW (+40,86%), ottava Jeep (+27,03%), nona Audi (-6,68%) e decima Peugeot -11,85%).

I risultati più positivi nelle posizioni seguenti sono state quelle di Nissan (+135,39%), MG (+185,54%), Alfa Romeo (+67,44%), Tesla (+144,58%), Cupra (+83,27%). Tra le performance negative, spicca il -32,85% di Mini. Nella classifica generale del 2023, le prime posizioni appaiono ormai consolidate: Fiat, Volkswagen, Toyota, Dacia, Ford, Peugeot, Renault, Jeep, Audi e BMW.

In ambito LCV, Fiat è sempre al comando, ma a novembre ha fatto segnare un tasso di crescita dimezzato rispetto al mercato nel suo complesso: +27,56% (la media è +52,26%). A seguire Ford e Renault, con risultati decisamente più lusinghieri (rispettivamente +63,45% e +164,6%). In quarta posizione Citroen (+95,14%). Nelle posizioni di rincalzo Iveco (+0,8%), Peugeot (+72,6%), Opel (+153,42%), Mercedes (+39,9%), Volkswagen (+8,37%) e Toyota (+43,23%). Nessun costruttore a novembre è andato in rosso.

CHANNEL MIX – YTD GENNAIO-NOVEMBRE 2023

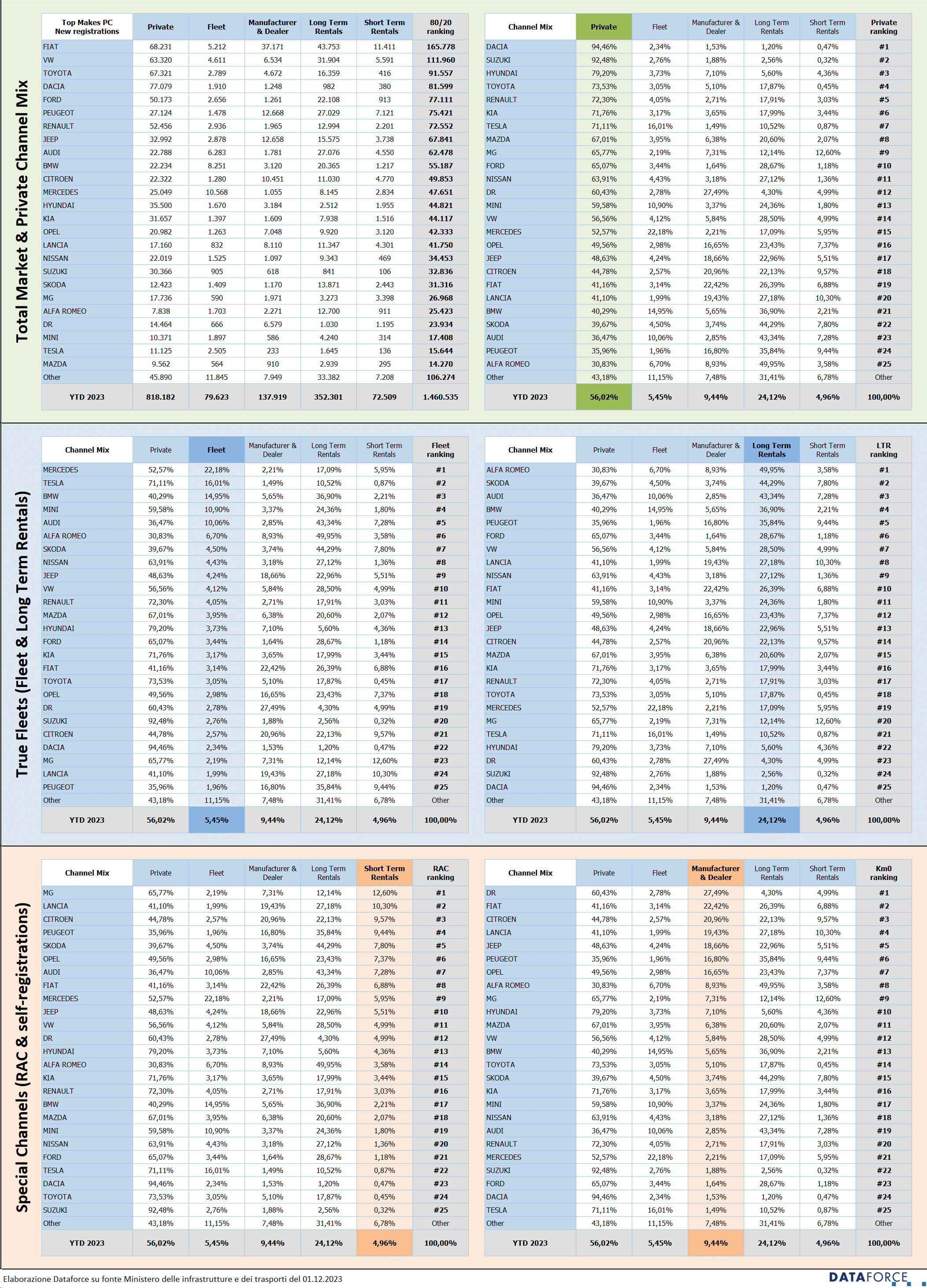

La classifica della quota di mercato per marca in base al mix di vendita per canale è lo specchio delle strategie delle case auto e di quello che vogliono, o sono costrette a fare, per conquistare il loro mercato e proteggere per quanto possibile la loro marginalità delle vendite.

Nel settore delle vendite a clienti privati, il canale a reddito maggiore per gli Oem, leader di mercato è sempre Dacia, che da gennaio a novembre ha consegnato 77.079 Passenger Cars, lasciando agli altri canali soltanto 4.520 vetture sul totale delle sue vendite complessive. La quota del canale retail è quindi del 94,46% (sostanzialmente stabile durante tutto quest’anno). Suzuki segue Dacia a un paio di punti percentuali di distanza: detiene una market share a privati del 92,48%. Hyundai è al 79,2%, mentre superiori al 70% sono le quote delle immatricolazioni a privati di Toyota, Renault, Kia e Tesla. La media della quota di mercato di questo canale quest’anno è del 56%.

Nell’ambito degli acquisti aziendali diretti, la quota più significativa della mix è sempre quella di Mercedes (22,18%, poco più di un cliente su 5, a fronte di una media di mercato per questo canale di 1 cliente su 20). Il comparto delle flotte in proprietà è strategico anche per le politiche commerciali di Tesla (16,%), BMW (15%), Mini (11%), Audi (10%), tutte con percentuali a due cifre, quando la media del canale è del 5,45%.

Nel noleggio a lungo termine, i brand che ricorrono in maniera massiva a questo canale sono: Alfa Romeo (49,95%, in aumento mese dopo mese, ormai una immatricolazione su due è di NLT e da novembre è diventato il costruttore con la maggior quota di long rent), Skoda (44,29%), Audi (43,34%), BMW (36,9%) e Peugeot (35,84%). Il long rent in Italia è ormai il secondo canale di distribuzione per importanza: quest’anno vale oltre il 24%.

Il noleggio a breve termine è invece molto utilizzato da MG, che ha immatricolato da gennaio a novembre ai rent-a-car il 12,6% del suo mix di vendita. Molte marche del Gruppo Stellantis alimentano la quota media complessiva di mercato ricorrendo al noleggio a breve termine: Lancia (10,3%), Citroen (9,57%), Peugeot (9,44%), Opel (7,37%) e Fiat (6,88%). Per tutte, però, il ricorso alle immatricolazioni dei rent-a-car è in leggera flessione. Notevole anche la quota di NBT di Skoda: 7,8%. Quest’anno la market share del NBT sfiora il 5% del mercato.

I costruttori che ricorrono alle auto-immatricolazioni in maniera massiccia sono innanzitutto DR, che targa a sé stessa ben oltre un’auto nuova su quattro (27,49%, la media del mercato non arriva a 1 su 10) e molti brand del Gruppo Stellantis: Fiat (22,42%), Citroen (20,96%), Lancia (19,43%), Jeep (18,66%), Peugeot (16,8%) e Opel (16,65%). I brand che auto-immatricolano di meno, con una quota attorno all’1% soltanto, sono Tesla, Dacia, Ford e Suzuki.

ALIMENTAZIONI

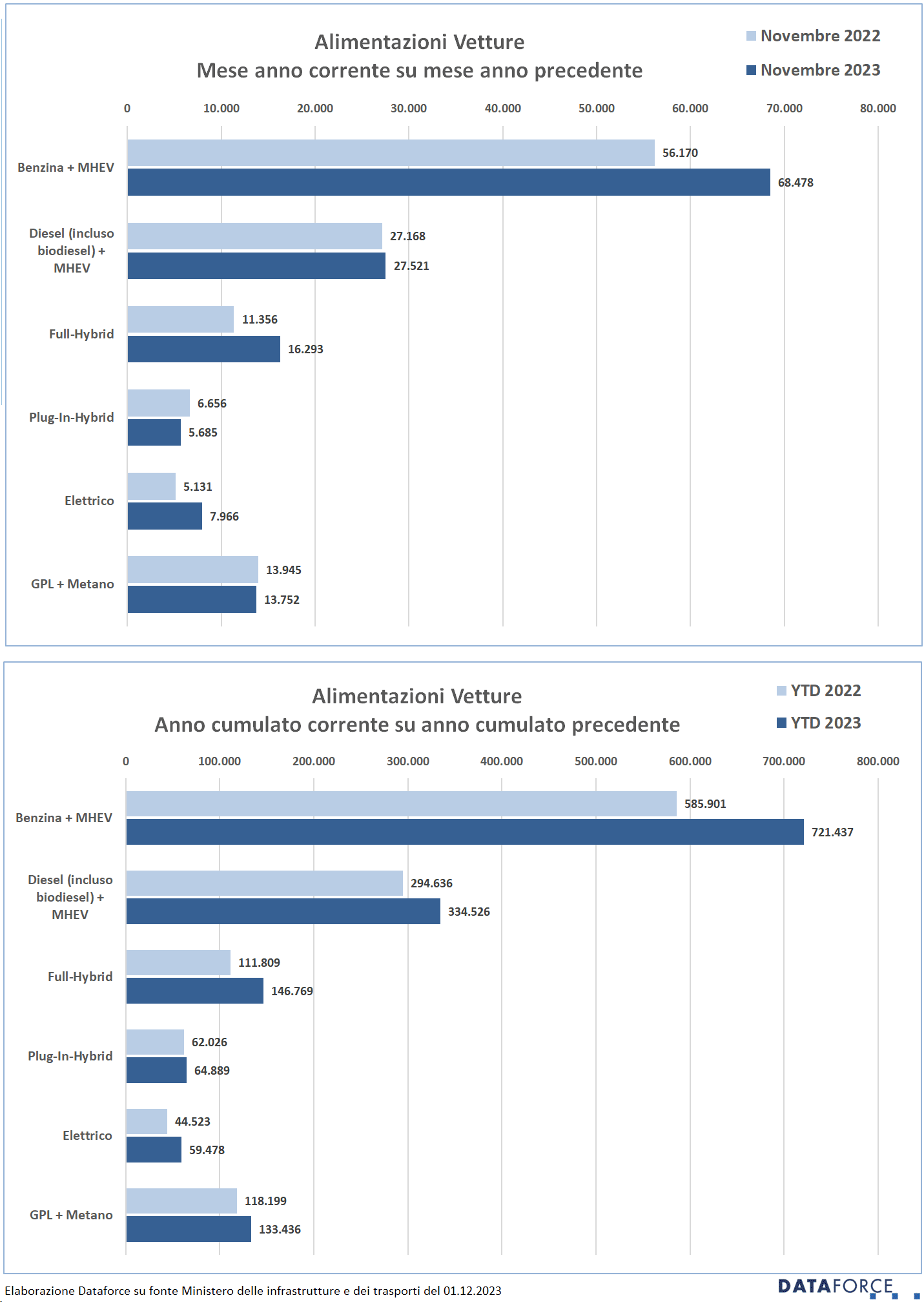

Tra le Passenger Cars, a novembre le auto elettriche fanno segnare un dato di crescita molto appariscente: +55,25%, troppe delle quali km0 che non trovano rapido riscontro nelle vendite a cliente finale. Nel penultimo mese dell’anno i costruttori di auto a corrente hanno spinto le concessionarie a targare 7.966 BEV, oltre 2.800 in più rispetto allo stesso mese del 2022. La quota di mercato è così cresciuta al 5,7%. Nel cumulato annuo, le auto a batteria hanno comunque una market share del 4%, quasi identica al 2022. In mancanza del diesel sui segmenti entry-level, gli italiani continuano a privilegiare le auto a benzina, che continuano a crescere più della media del mercato: +21,91% a novembre con una market share del 49%. Le immatricolazioni diesel sono sostanzialmente stabili nell’undicesimo mese del 2023. La quota di mercato delle auto a gasolio si mantiene sempre attorno al 20%: una quota che dipende strettamente dalla disponibilità di prodotto che gli OEM decidono di offrire su questa motorizzazione.

A novembre le ibride “vere” sono tornate a crescere più della media del mercato: +22,02% ma, come al solito, soltanto grazie alle full hybrid (+43,47%); le plug-in hybrid, invece, hanno rallentato in maniera ancora più evidente (-14,59%). Complessivamente le ibride PHEV+HEV a novembre hanno conquistato una quota del 15,73% (quasi un punto in più dell’anno precedente). Tra le auto a gas, quelle alimentate a gpl sono stabili, mentre quelle a metano sono ancora una volta dimezzate.

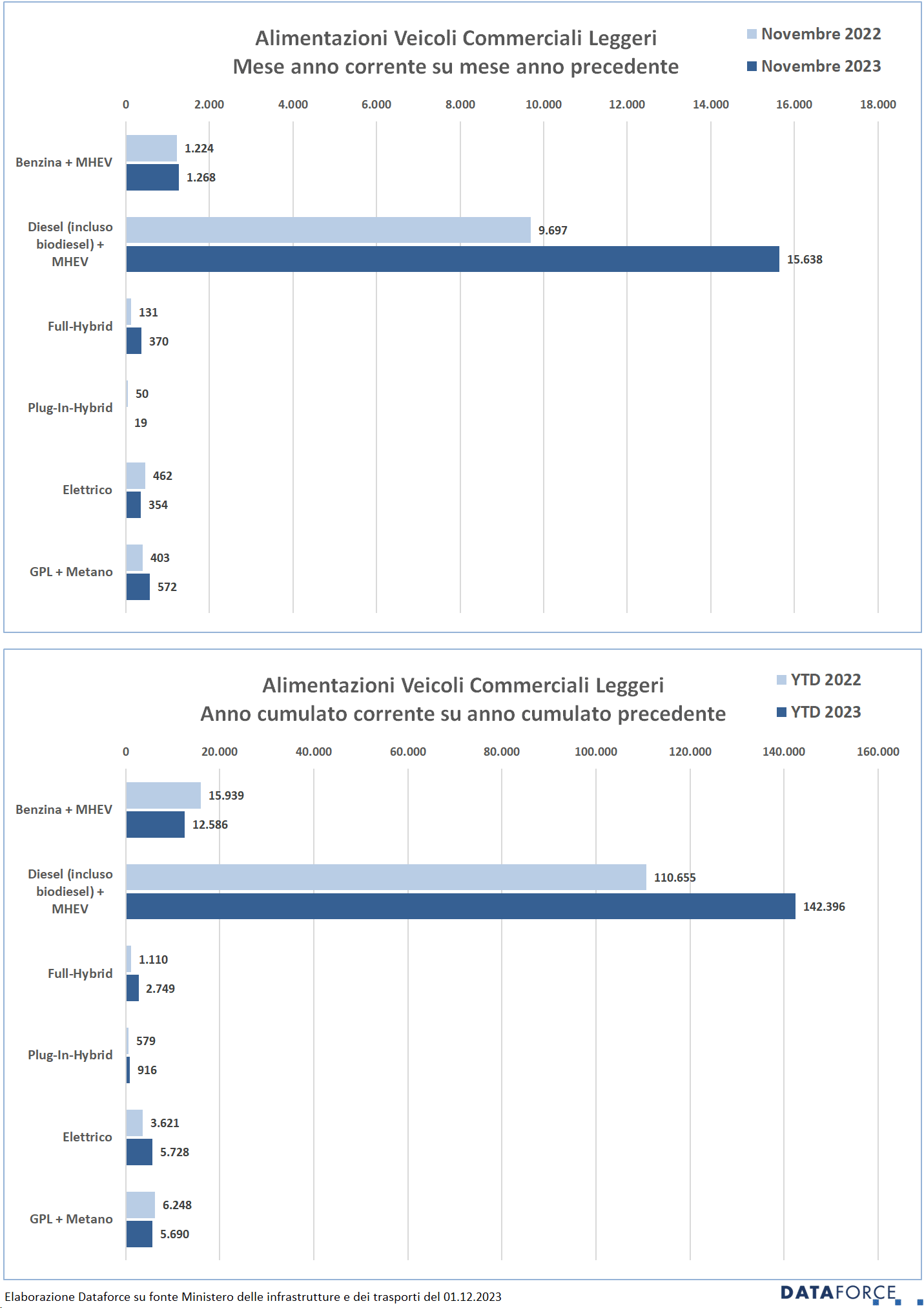

Tra i veicoli commerciali leggeri, a novembre i mezzi a gasolio continuano a spopolare: risalgono addirittura all’85,82% con un incremento (+61%) che è persino superiore alla media del mercato (+52%). In regresso le immatricolazioni di veicoli commerciali elettrici, ma col mercato che cresce tanto, la quota degli LCV a batteria scende addirittura al di sotto del 2% questo mese. La market share annua rimane attorno al 3,4%, comunque quasi un punto in più sul 2022. In crescita i mezzi da lavoro ibridi (ma solo gli ibridi “chiusi”). Però, tra full e plug-in, non raggiungono che il 2,1% di quota di mercato (come nel cumulato 2023).

ULTIMI 3 GIORNI

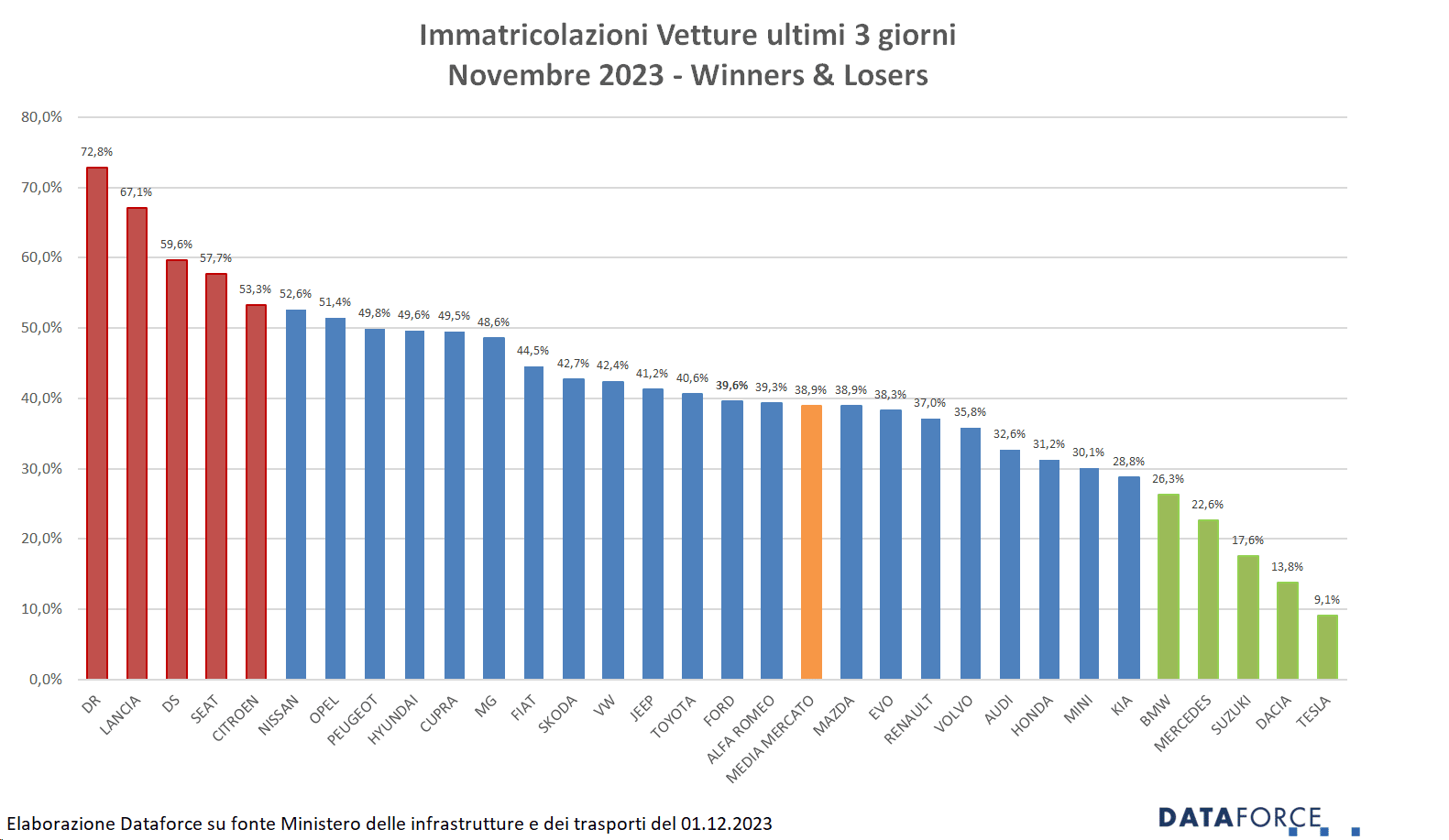

La corsa all’immatricolazione negli ultimi tre giorni feriali di novembre (28-29-30) è stata piuttosto intensa. Le targhe assegnate nello sprint finale sono state 54.375, pari al 38,9% delle immatricolazioni del mese (139.695). A novembre ben 7 brand hanno targato oltre la metà delle loro auto negli ultimi tre giorni, alcuni con quote altissime. I più “attivi” sono stati: DR (72,8%), Lancia (67,1%), DS (59,6%), Seat (57,7%), Citroen (53,3%), Nissan (52,6%) e Opel (51,4%). Tra i meno attivi negli ultimi 3 giorni, Tesla (9,1%), Dacia (13,8%) e Suzuki (17,6%).

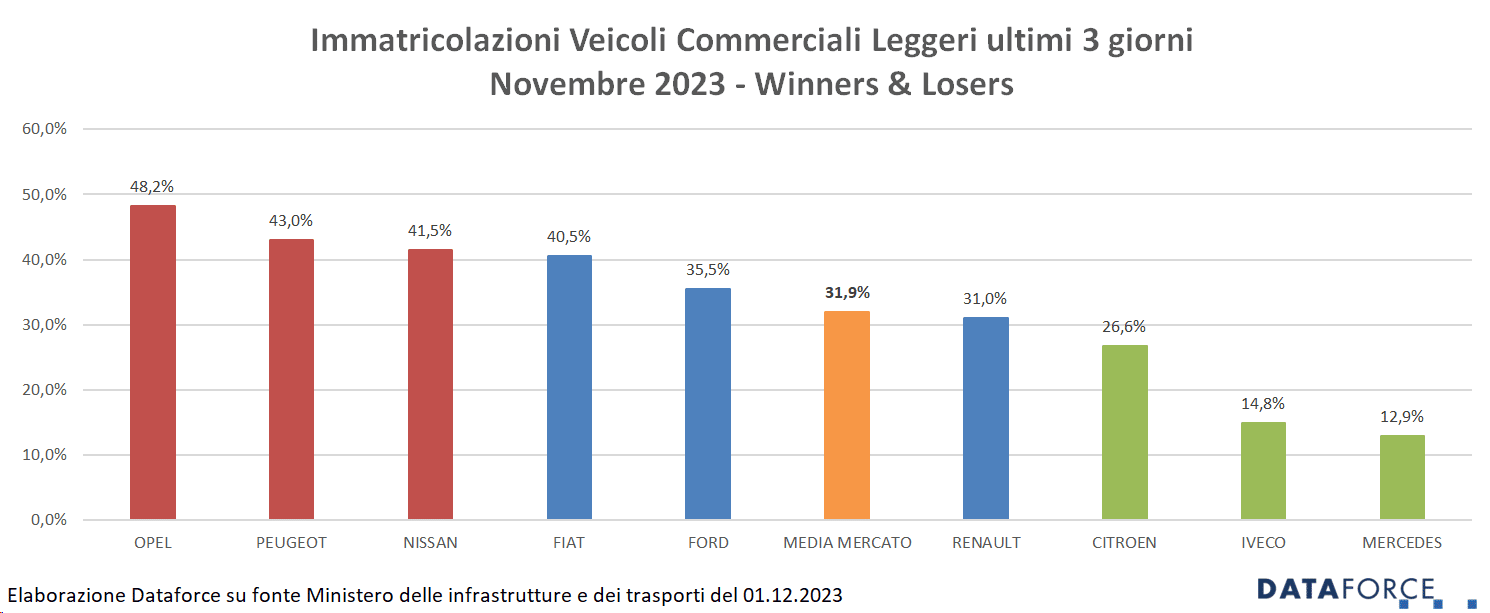

I veicoli commerciali leggeri targati negli ultimi 3 giorni di novembre sono stati il 31,9% del mercato totale, una quota in leggera ripresa rispetto a ottobre. Il totale delle targhe “last minute” è stato di 5.812 unità su 18.221. Più attive nelle targhe di fine mese sono state Opel (48,2%), Peugeot (43%) e Nissan (41,5%).

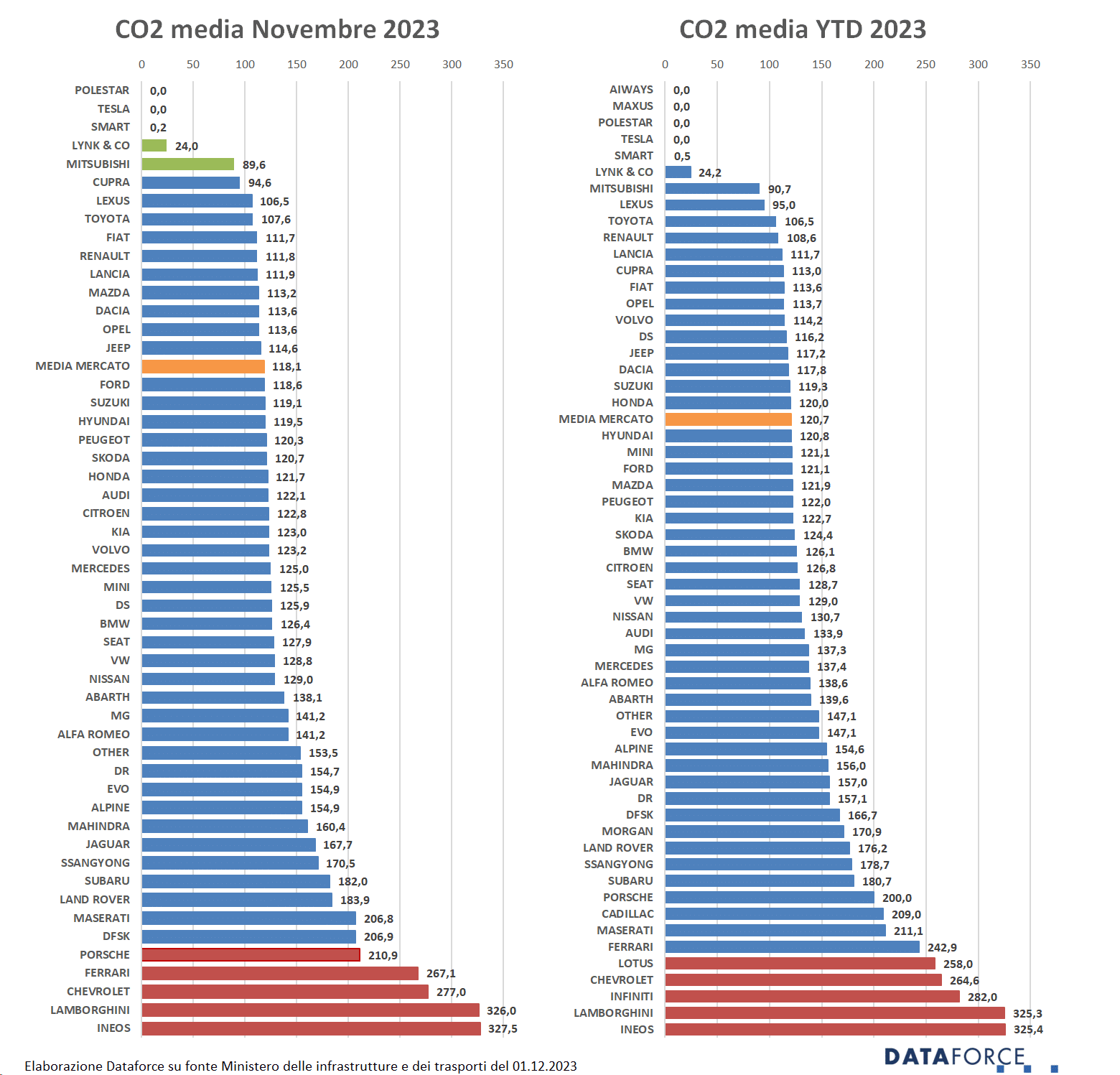

EMISSIONI MEDIE DI CO2

Le tabelle rappresentate nell’analisi illustrano la classifica per marca delle emissioni medie di CO2 sul totale del venduto nel mese di riferimento (in questo caso novembre 2023). Le emissioni medie di CO2 delle auto immatricolate nel penultimo mese dell’anno sono state di 118,1 g/km, in forte diminuzione rispetto ai mesi precedenti (quasi 2 punti). La media di quest’anno rimane nettamente più alta: 120,7 g/km. Il livello delle emissioni scende comunque in maniera quasi impercettibile.