Nell’analisi sui dati di giugno Dataforce riprende il confronto mensile con il 2020 perché da questo mese dell’anno scorso i volumi di immatricolato sono tornati a essere significativi. Sul cumulato annuo, invece, rimane la profonda lacuna causata dalla prima fase della pandemia.

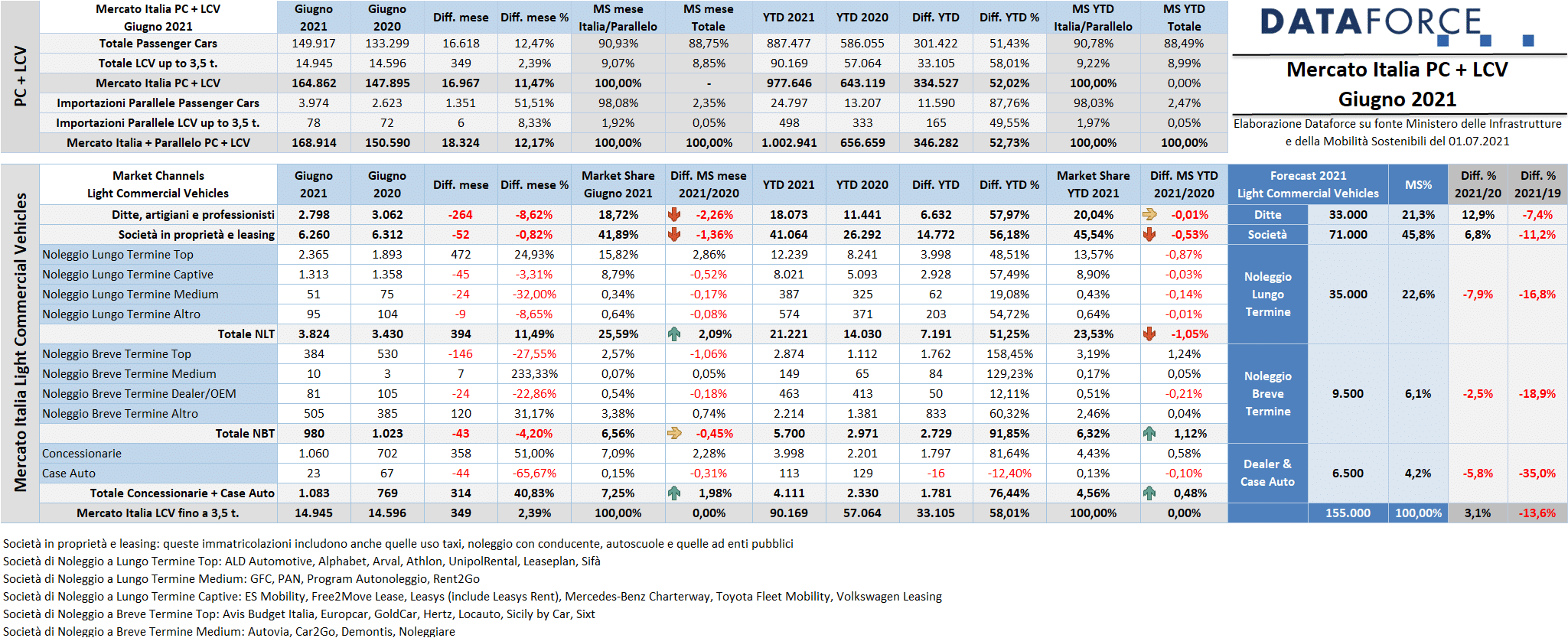

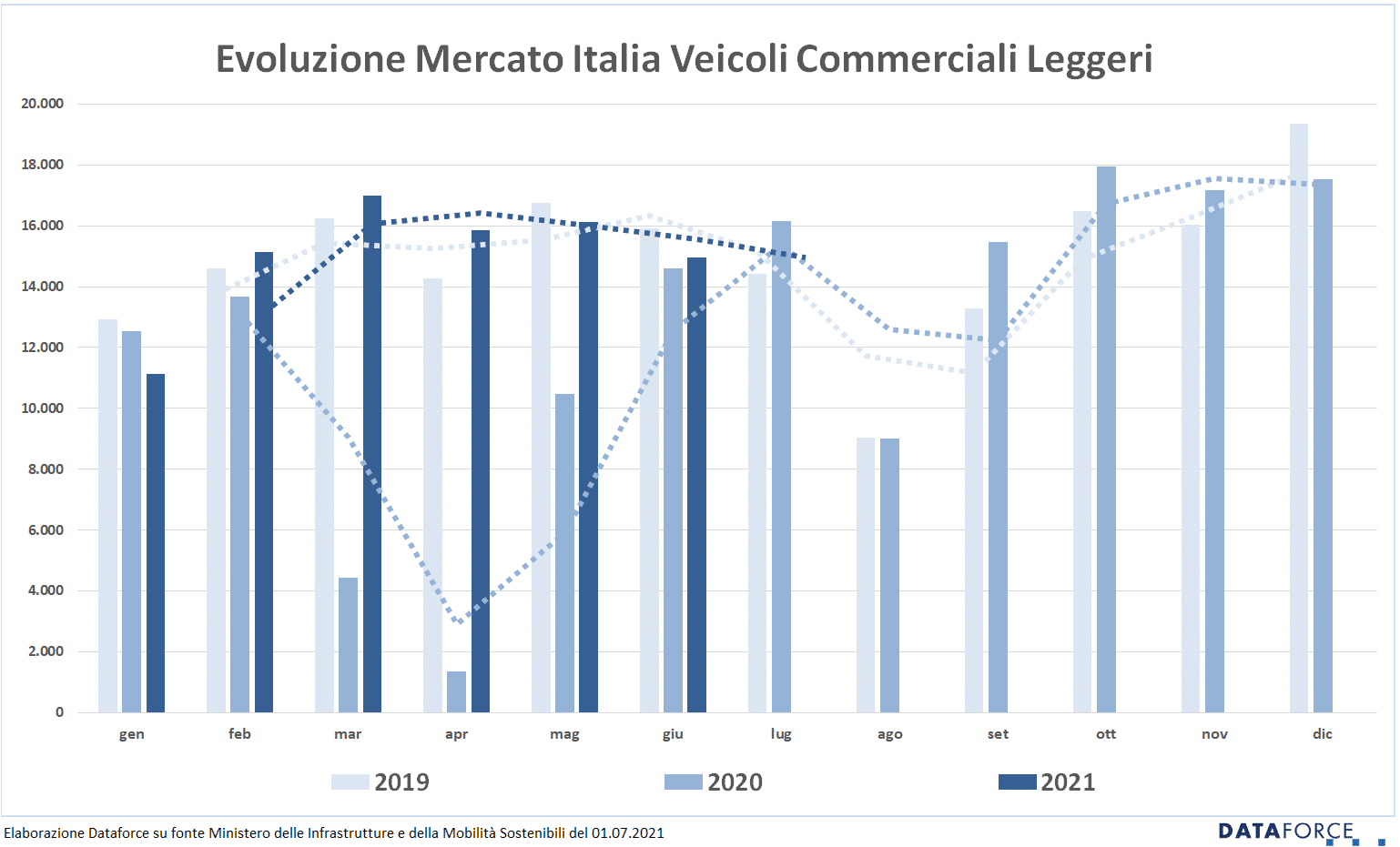

Nel mese che ha chiuso il primo semestre di quest’anno, le immatricolazioni di veicoli commerciali leggeri sono state 14.935, 349 in più del giugno 2020. Si può quindi parlare di sostanziale parità: il dato percentuale è infatti di +2,39%. Nel cumulato annuo, invece, il comparto degli LCV performa addirittura meglio rispetto a quello delle Passenger Cars: l’incremento delle nuove targhe si attesta a +58%, con un volume complessivo di immatricolazioni pari a 90.169 unità rispetto alle 57.064 del primo semestre 2020. Le oltre 33.000 targhe aggiuntive, però, non riescono a riportare il settore dei mezzi da lavoro sui livelli ante-pandemia: come vedremo tra breve, il forecast di Dataforce, pur prevedendo un risultato 2021 migliore rispetto a quello del 2020, permane in negativo nel confronto con i risultati di 2 anni fa.

L’impressione è che, dopo la pandemia, il comparto dei veicoli commerciali leggeri non sia in grado di tornare sui livelli pre-Covid contando sulle sue sole forze e senza il supporto delle Istituzioni. Qualcosa però sembra si stia muovendo. I rappresentanti della filiera automotive (le associazioni di categoria Anfia, Unrae e Federauto) da fine giugno stanno partecipando al tavolo dedicato a questo comparto dal Ministero dello Sviluppo Economico, che ha come obiettivo principale l’individuazione delle strategie per affrontare il passaggio verso la decarbonizzazione dei trasporti. Le richieste di proseguire sulla strada degli incentivi, rifinanziando i bonus all’acquisto e quelli previsti per la rottamazione, suggeriscono interventi specifici anche per il comparto dei veicoli commerciali leggeri, con il ripristino dei fondi destinati all’incentivazione del ricambio dei mezzi da trasporto che potrebbe essere inserito già in sede parlamentare nell’ambito della conversione in legge del Decreto Sostegni-bis. Un altro provvedimento ad hoc potrebbe essere il ritorno al super-ammortamento che, negli anni passati, si era dimostrato molto efficace per il comparto LCV.

Roma, 5 luglio 2021

In ambito canali, lo scorso giugno soltanto il noleggio a lungo termine e le auto-immatricolazioni hanno fatto progressi nei confronti dello stesso mese del 2020. Il noleggio a lungo termine ha targato 3.824 unità (+11,49%), confermandosi una formula di acquisizione adatta a un periodo di grande incertezza economica, preferita da molti all’acquisto diretto. Nel sesto mese dell’anno il canale delle ditte, artigiani e professionisti ha perso l’8,62%, raggiungendo 2.798 immatricolazioni (264 in meno).

Il canale delle società che acquistano direttamente (con una market share che quest’anno si aggira attorno al 45%), è rimasto sostanzialmente sugli stessi livelli del 2020: 6.260 nuove targhe (-0,82%). Analogo risultato per il canale del noleggio a breve termine, che ha fatto registrare una flessione minima (-4,2%) immatricolando 980 LCV a giugno. Positivo, come accennato poc’anzi, il trend delle auto-immatricolazioni, +40,83%, per complessive 1.083 nuove targhe. Questo risultato è però dovuto esclusivamente alla ripresa delle immatricolazioni delle reti di vendita (+51%), mentre le demo e le km zero degli Oem, quest’anno su valori scarsamente significativi, a giugno sono state solamente 23 (-65,67%).

Nel cumulato annuo, se l’incremento medio del mercato è stato del 58%, i canali ditte e società si confermano vicine alla media generale, mentre il noleggio a lungo termine sale del 51,25%, raggiungendo complessivamente le 21.221 unità rispetto alle 14.030 del primo semestre 2020. Il noleggio a breve termine è quasi raddoppiato (+91,85%), e le auto-immatricolazioni sono salite del 76,44% (ma sempre con il sottocanale degli Oem in negativo).

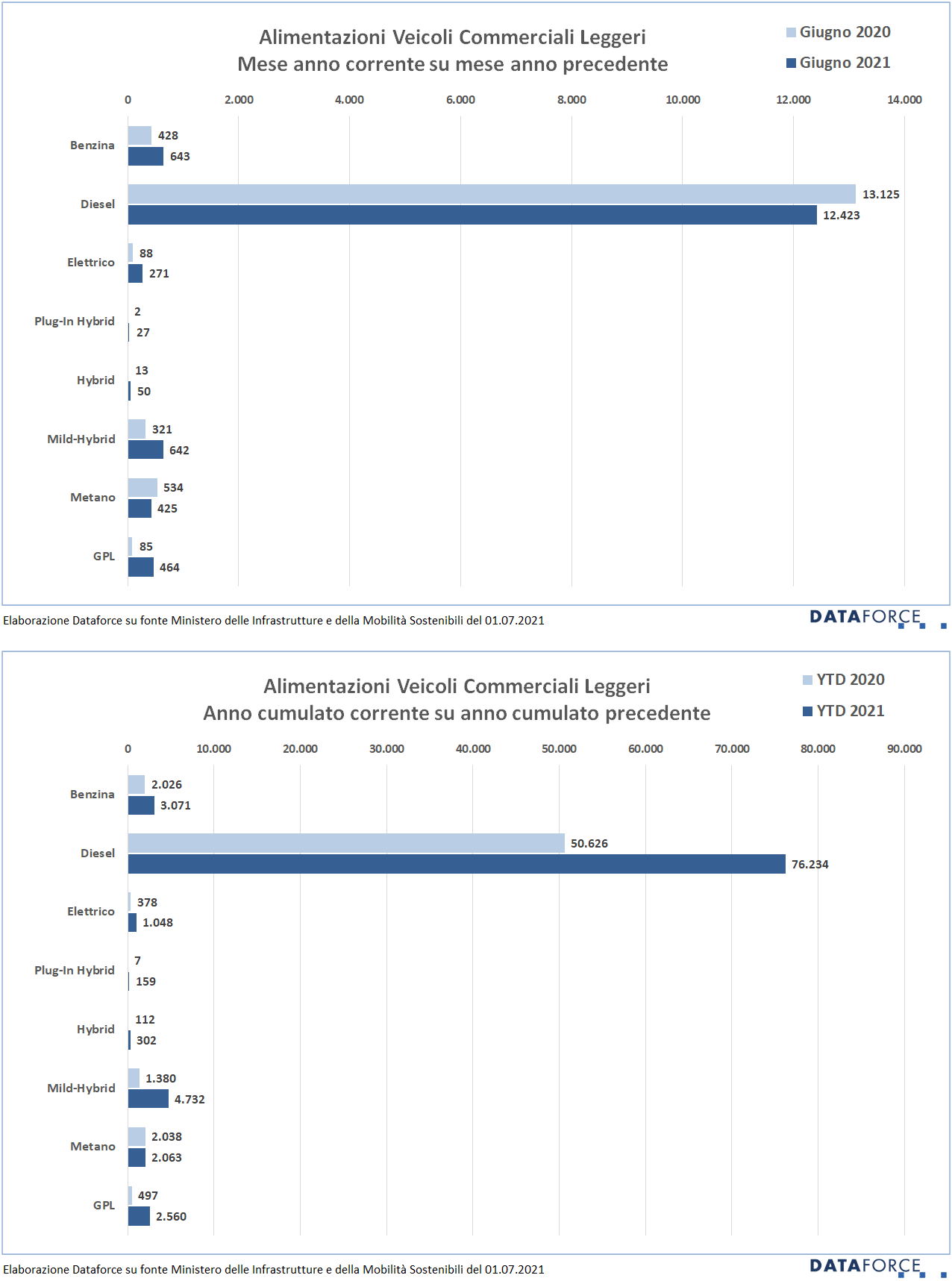

la situazione delle immatricolazioni di LCV nel primo semestre 2021 presenta un lento ma inesorabile trend di crescita delle motorizzazioni ecologiche. Il diesel costituisce ancora la scelta più diffusa con una market share dell’84,55%, però inferiore di oltre 4 punti rispetto al 2020. Sostanzialmente stabile la quota degli LCV a benzina: 3,41% di market share, mentre è più che raddoppiata la quota di mercato dei veicoli ibridi, passata quest’anno al 5,76% dal 2,63% del 2020. Da gennaio a giugno sono stati immatricolati 5.193 veicoli commerciali leggeri ibridi. Più marcato il trend di crescita degli LCV elettrici, che comunque superano di poco la market share dell’1%: circa 1.000 nuove targhe in sei mesi. Vale però la pena di sottolineare che la stragrande maggioranza degli LCV ibridi è di tipo mild, mentre plug-in e full hybrid sono meno di 500 unità. I mezzi commerciali a metano sono stati nel primo semestre 2.063, mentre quelli a gpl 2.560. Con questi ultimi quintuplicati e i primi che si mantengono sugli stessi livelli del 2020. I dati di giugno confermano sostanzialmente i trend emersi nell’intero semestre, con la sola eccezione delle alimentazioni a metano, in flessione del 20,41% e dei mezzi a benzina in forte crescita (+50,23%).

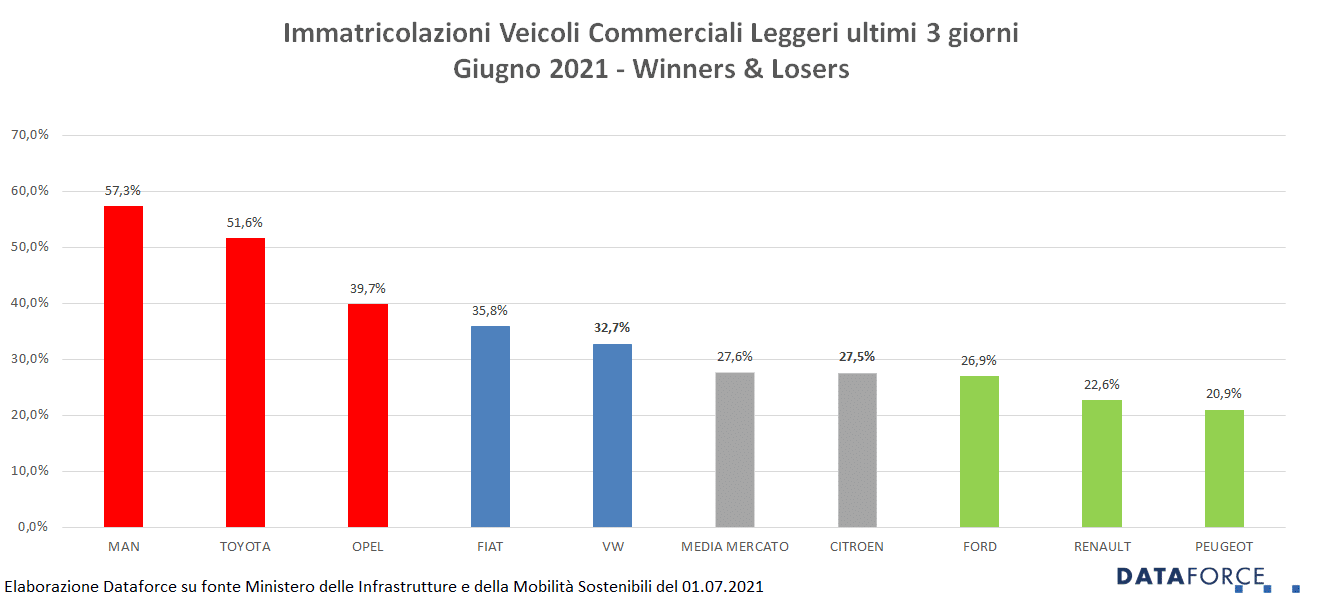

ULTIMI 3 GIORNI

Nel comparto dei veicoli commerciali leggeri, la corsa all’immatricolazione negli ultimi tre giorni feriali non è così spasmodica come nel settore Passenger Cars, dove in alcuni periodi raggiunge o supera il 40% del volume dell’immatricolato mensile.

A giugno (nei giorni 28-29-30) per gli LCV le targhe “last minute” assegnate nello sprint finale sono state 4.130, pari al 27,6% delle immatricolazioni del mese. La tabella allegata a questo comunicato, che evidenzia i numeri delle immatricolazioni degli ultimi tre giorni, è costruita secondo il solito schema 80/20, ovvero mostra i marchi che con i loro volumi “fanno” l’80% del mercato e raggruppa sotto la voce “Altro” il restante 20%. A giugno il marchio che ha immatricolato la maggior quota percentuale di veicoli negli ultimi 3 giorni è stato Man che ha targato il 57,3% delle sue vetture. Al secondo posto Toyota (51,6%). Terza è Opel (39,7%), seguita da Fiat (35,8%) e Volkswagen (32,7%). Tra i meno attivi negli ultimi 3 giorni, Iveco (11,6%), Mercedes (13,6%), Peugeot (20,9%), Renault (22,6%), e Ford (26,9%).

PREVISIONI 2021

L’outlook di Dataforce per il 2021 conferma per fine anno un mercato degli LCV attorno alla quota di 155.000 immatricolazioni, con un modesto recupero delle immatricolazioni rispetto al 2020: +3,1%, e con il canale delle ditte e quello delle società in crescita rispettivamente del 12,9% e del 6,8%, mentre tutti gli altri canali dovrebbero chiudere ancora in rosso (-7,9% il NLT e -2,5% il NBT). Rispetto al 2019 ante-pandemia, però, il confronto è nettamente negativo, con una flessione significativa, pari al 13,6% e con tutti i canali di distribuzione in passivo. Il canale delle ditte, artigiani e professionisti dovrebbe limitare le perdite a -7,4%, quello delle società in proprietà dovrebbe attestarsi a -11,2%. Rosso più pesante per il rent: il lungo termine a -16,8% e il breve termine a -18,9%. Per le auto-immatricolazioni l’ipotesi del forecast è nettamente negativa: -35%.