Roma,19 dicembre 2023

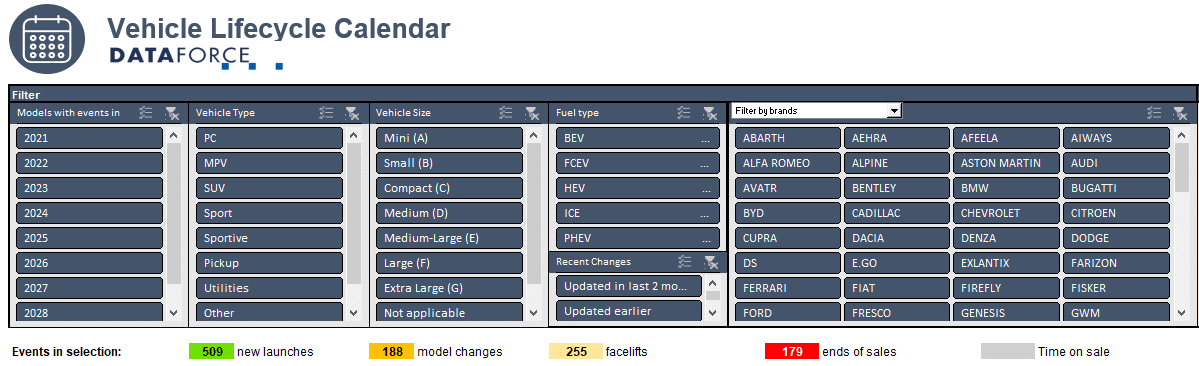

Per rimanere al passo con le novità di prodotto del settore automotive, Dataforce Italia, leader nell’analisi e nella fornitura di dati per il settore automotive, presenta il Vehicle Lifecycle Calendar, uno strumento semplice, efficace ed affidabile che offre una panoramica completa del mercato dell’auto in pochi click.

Clicca qui per leggere e scaricare il comunicato completo in pdf

SEMPRE AGGIORNATO, SUPER INTUITIVO

Con un orizzonte temporale di 5 anni mobili (attualmente 2024 – 2028), questo tool è uno strumento essenziale per product manager e sales planning delle case automobilistiche tanto quanto per i risk manager e responsabili delle operations degli operatori del noleggio.

VANTAGGI CHIAVE

- Sempre aggiornato: il tool essenziale per rimanere aggiornati con le dinamiche del mercato, grazie al focus su nuove release, cambi di modello e date degli eventi chiave.

- Intuitivo da usare: l’interfaccia user-friendly consente di selezionare rapidamente anno e alimentazione per una ricerca efficiente.

- Time Saving: lo strumento garantisce una panoramica completa di tutti gli eventi importanti relativi a ogni modello, riducendo il tempo necessario alla ricerca delle singole informazioni.

OLTRE LA MERA VISUALIZZAZIONE: PREVISIONI FUTURE E ANALISI APPROFONDITE

Il Vehicle Lifecycle Calendar non è solo uno strumento per visualizzare il ciclo di vita dell’automobile, ma anche una risorsa fondamentale per le previsioni future. Avendo informazioni delle nuove uscite di modelli sia per alimentazione che per segmento, sarà possibile affinare i forecast di mercato in maniera più puntuale.

USER EXPERIENCE SEMPLICE ED INTUITIVA

Grazie alla semplicità d’uso, è possibile cercare modelli basati su un anno di introduzione specifico, filtrare per tipi di veicoli, marche o tipi di carburante. L’interfaccia utente interattiva rende la consultazione un’esperienza personalizzata ed efficiente.

UN PANORAMA COMPLETO DEL MERCATO

Grazie agli aggiornamenti bimestrali, il Vehicle Lifecycle Calendar semplifica il monitoraggio della concorrenza e l’analisi del mercato automotive. Il tool fornisce una visione immediata dei cambiamenti nei marchi e nei modelli, mentre l’accesso a dati storici permette confronti e previsioni sulle tendenze future.

LA CHIAVE PER SCOPRIRE IL FUTURO DELL’AUTOMOTIVE

Il mercato automobilistico è in costante evoluzione, con modelli di veicoli che vengono sviluppati e perfezionati a un ritmo sempre più veloce. Il Vehicle Lifecycle Calendar di Dataforce è il compagno ideale per affrontare questa sfida, fornendo una panoramica completa dei nuovi lanci e dei restyling pianificati dai produttori di auto.

Con il Vehicle Lifecycle Calendar il futuro dell’automobile è a portata di click!

SOLUZIONI D’ACQUISTO

Il Vehicle Lifecycle Calendar viene proposto con due soluzioni di acquisto:

- Fornitura singola: € 3.000 + iva

- Fornitura annuale con aggiornamento bimestrale: €4.500 + iva

Per ulteriori informazioni o per richiedere gratuitamente un accesso demo, contattaci ora all’indirizzo [email protected].